‘Chỉ có thể là Trung Quốc’: Lời ngậm ngùi cay đắng của các hãng thời trang Mỹ khi không thể tìm được chuỗi cung ứng nào khác thay thế, thừa nhận mọi thứ ở đất nước tỷ dân đều ‘quá tốt’

“Ngài sẽ không tìm thấy bất cứ ai có thể làm được sản phẩm này ở Châu Mỹ với tốc độ và tiêu chuẩn như ở Trung Quốc đâu”, một môi giới từng cam kết các nhà máy Châu Mỹ Latinh có thể thay thế Trung Quốc đã phải thừa nhận.

Khi Lanny Smith sáng lập nên hãng thời trang Actively Black Inc vào năm 2020, anh đã thuê một nhà máy ở Trung Quốc sản xuất sản phẩm đồ thể thao cho thương hiệu. Thế rồi khi đại dịch Covid-19 khiến những lo lắng chậm giao hàng diễn ra, Smith đã cất công tìm kiếm chuỗi cung ứng khác thay thế.

Sau đó, khi một nhà môi giới từng cam kết với Smith về một nhà máy thay thế Trung Quốc ở Châu Mỹ Latinh, Smith nhanh chóng gửi sản phẩm mẫu đến và nhận được câu trả lời đầy bất ngờ vào ngày hôm sau: “Ngài sẽ không tìm thấy bất cứ ai có thể làm được sản phẩm này ở Châu Mỹ với tốc độ và tiêu chuẩn như ở Trung Quốc đâu.”

Đối với những thương hiệu Mỹ như Actively Black, việc thuê ngoài sản xuất (Outsourcing) tại Trung Quốc đang ngày càng khó khăn hơn do rào cản thuế quan, rắc rối về bệnh dịch khiến chuỗi cung ứng bị đứt đoạn hay sự gia tăng căng thẳng giữa 2 cường quốc kinh tế.

Những áp lực này đã khiến nhiều công ty thời trang cố gắng tìm kiếm một sự thay thế cho Trung Quốc, hay ít nhất giảm sự phụ thuộc vào thị trường này. Thế nhưng cũng như những gì Smith từng trải qua, việc từ bỏ Trung Quốc chẳng hề dễ dàng.

Trong khi cả thế giới, chính phủ lẫn các chuyên gia đều hướng đến ngành công nghệ, chất bán dẫn... để dịch chuyển sản xuất thì những sản phẩm kỹ thuật thấp như may mặc, giày dép, đồ gia dụng lại chẳng được đoái hoài. Ai cũng nghĩ rằng Trung Quốc đang dịch chuyển lên trong chuỗi cung ứng và để những sản phẩm này cho các thị trường khác tiếp quản.

Thế nhưng không, hãng tin Bloomberg cho hay những thương hiệu thời trang của Phương Tây chẳng thể tìm được chuỗi cung ứng nào ngoài Trung Quốc có đủ máy móc, công nhân tay nghề, nguồn cung nguyên vật liệu để đáp ứng tiêu chuẩn cả.

Ví dụ sản phẩm đồ lót thể thao của Actively Black cần những đường may thẳng 6 mũi để không làm xước da người dùng và công nghệ này thì không phải nhà máy nào cũng có đủ máy móc, công nhân lành nghề và đáp ứng đủ tiêu chuẩn, sản lượng kịp giao hàng.

Kể từ thập niên 1990, Trung Quốc đã chi hàng trăm triệu USD chuyển đổi mô hình sản xuất, trở thành công xưởng của thế giới. Những nhà máy của họ đã được trang bị và chuyên nghiệp hóa đến mức thừa sức đáp ứng các tiêu chuẩn cao của Châu Âu cả về chất lượng lẫn số lượng, ở một mức độ mà hầu như chẳng có thị trường nào so sánh nổi.

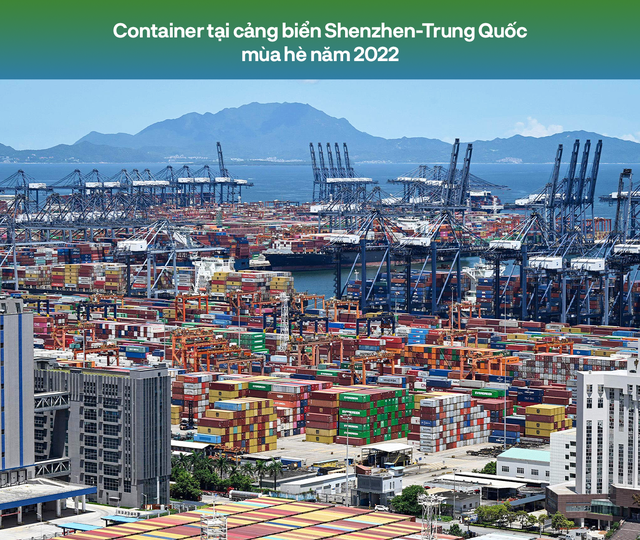

Dọc theo đoạn đường từ Thâm Quyến đến Quảng Châu, vô số những nhà máy dệt, nhuộm, may, cắt, dán nhãn và đóng gói bất cứ sản phẩm thời trang gì, từ áo phông đến vest tiệc xuất hiện nhan nhản.

Thế rồi chính phủ Trung Quốc cũng đầu tư khủng cho đường cao tốc, đường sắt, đường hàng không và cảng biển, tạo nên một mạng lưới cung ứng hoàn thiện, thông suốt từ nhà máy đến tận tay các khách hàng, hay thậm chí đến tận cửa người tiêu dùng trên toàn thế giới.

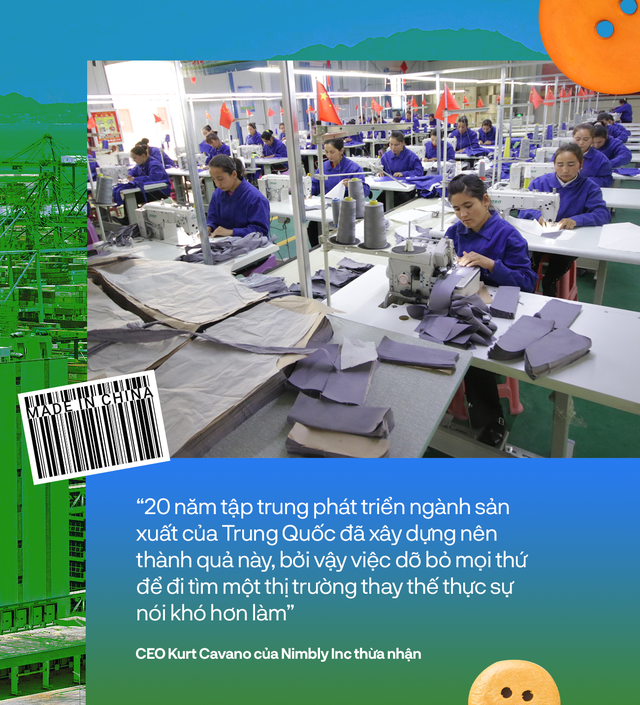

“20 năm tập trung phát triển ngành sản xuất của Trung Quốc đã xây dựng nên thành quả này, bởi vậy việc dỡ bỏ mọi thứ để đi tìm một thị trường thay thế thực sự nói khó hơn làm”, CEO Kurt Cavano của Nimbly Inc, một nền tảng kết nối các thương hiệu may mặc với chuỗi cung ứng, thừa nhận.

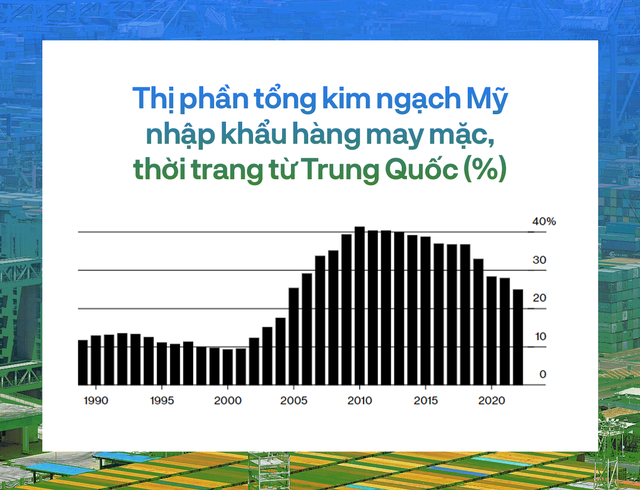

Dù vô số những lời kêu gọi dịch chuyển sản xuất tràn lan trên truyền thông hay những tuyên bố căng thẳng thương mại Mỹ-Trung xuất hiện thì giao thương giữa 2 nền kinh tế vẫn phát triển. Trong năm 2022, Mỹ đã nhập khẩu 537 tỷ USD hàng hóa từ Trung Quốc, chỉ thấp hơn một chút so với mức kỷ lục 539 tỷ USD của năm 2018.

Riêng về mảng may mặc, số liệu của Bộ thương mại Mỹ cho thấy Trung Quốc vẫn là nước xuất khẩu nhiều nhất sang thị trường Mỹ với hơn 10 tỷ đơn vị sản phẩm trong năm ngoái, cao gấp đôi so với nước đứng thứ 2 là Việt Nam.

Hàng loạt những thương hiệu nổi tiếng của Mỹ như Levi, Nike, North Face đều nhập hàng thuê ngoài từ Trung Quốc.

Số liệu chính thức cho thấy Trung Quốc hiện vẫn đang là nguồn cung số 1 của Mỹ cho mảng đồ gia dụng, giường, đèn ngủ, đồ chơi, đồ thể thao.

Theo Bloomberg, sự phụ thuộc vào Trung Quốc lớn đến mức nhiều công ty Mỹ đã dịch chuyển sản xuất khỏi thị trường này nhưng rồi lại trở về, hoặc ít nhất chuyển một phần hoạt động trở lại vì chẳng tìm thấy lựa chọn tốt hơn.

Hãng sản xuất da giày, phụ kiện Steven Madden Ltd của Mỹ đã dịch chuyển một nửa hoạt động sản xuất túi ra khỏi Trung Quốc để đến Campuchia trong những năm gần đây nhằm tận dụng ưu đãi thuế xuất khẩu vào Mỹ cũng như đa dạng hóa rủi ro cung ứng. Thế nhưng khi những ưu đãi thuế này hết hạn vào năm 2020 và Nghị viện Mỹ không gia hạn chương trình này nữa, CEO Ed Rosenfeld của Madden đã phải thừa nhận rằng họ buộc phải dịch chuyển một phần sản xuất túi trở lại Trung Quốc.

Mặc dù các chính trị gia cuối cùng cũng sẽ dùng hàng rào thuế quan để thực hiện chiến lược giảm phụ thuộc hàng nhập khẩu từ Trung Quốc nhưng sự bất nhất, không chắc chắn đang khiến nhiều doanh nghiệp không nỡ rời bỏ nền kinh tế lớn thứ 2 thế giới này khi chuỗi cung ứng nơi đây quá hoàn thiện.

“Nghị viện đã tranh luận về các biện pháp giảm phụ thuộc vào hàng nhập khẩu Trung Quốc, dịch chuyển sản xuất khỏi thị trường này nhưng họ lại chẳng có một mốc thời hạn hay chiến lược rõ ràng. Thậm chí còn chẳng có một văn bản quy định, hướng dẫn nào để các công ty có thể dự đoán về cách họ sẽ làm điều này trong tương lai”, CEO Steve Lamar của Hiệp hội may mặc và da giày Mỹ (AAFA), tổ chức bao gồm 600 nhà bán lẻ và cung ứng thời trang Mỹ thừa nhận.

Sự bất cập này dẫn tới hậu quả là các doanh nghiệp dịch chuyển nhà máy khỏi Trung Quốc thường lại phải hợp tác với một nhà cung ứng đến từ Trung Quốc trên thị trường mới, hoặc phải nhập khẩu nguyên liệu, thiết bị từ cường quốc Châu Á.

Chủ tịch Thomas Nichols của hãng sản xuất thiết bị chăm sóc da mặt Pretika Corp cho biết họ đã dịch chuyển sản xuất một số sản phẩm từ Trung Quốc sang Malaysia. Thế nhưng những linh kiện như ắc quy, động cơ cùng một số bộ phận khác thì lại vẫn phải nhập khẩu từ Trung Quốc. Hậu quả là chi phí sản xuất bị đội lên khi hãng phải tốn tiền vận chuyển linh kiện từ Trung Quốc sang.

“Trung Quốc đã làm rất tốt trong việc đảm bảo vị thế công xưởng hàng đầu thế giới của mình, đồng thời xây dựng được một chuỗi cung ứng khó lòng cạnh tranh nổi”, ông Nichols ngậm ngùi.

Hãng tin Bloomberg nhận định việc nhiều nhà cung ứng Trung Quốc thống trị nguồn cung thế giới là một trong những nguyên nhân chính khiến khó tìm thị trường thay thế sản xuất.

Ví dụ như hãng may mặc Texhong International Group cùng vài công ty con của họ chiếm đến gần 2/3 giao dịch toàn cầu về những nguyên liệu như vải Cotton Spandex, theo số liệu của hãng nghiên cứu Altana Technologies.

Đồng quan điểm, CEO Leo Bonnami của Sourcemap nhận định cho dù Mỹ có cấm cản nguyên liệu từ Trung Quốc đến đâu đi chăng nữa thì cũng khó xác định được chúng đến từ đâu, trong khi nguồn nguyên liệu thay thế thì chẳng có sẵn.

Trong khi cả thế giới tưởng rằng chi phí nhân lực tại Trung Quốc tăng lên sẽ kìm hãm đà phát triển của họ thì trên thực tế, chính các nhà máy ở đây cũng biết cách mở rộng ra nước ngoài, đa dạng hóa nguồn cung và tận dụng ưu thế nhân công rẻ của nơi khác phục vụ cho họ.

Ví dụ như tập đoàn may mặc Shenzhou International Group Holdings đã đầu tư lớn để mở nhà máy tại Việt Nam và Campuchia. Số nhà máy của Shenzhou tại Trung Quốc đã giảm từ 90% năm 2013 xuống chỉ còn một nửa hiện nay.

Mặc dù vậy, Bloomberg cho rằng hệ sinh thái cung ứng của Trung Quốc vẫn là số 1 với nhiều thương hiệu Phương Tây khi họ có thể dễ dàng sản xuất, tiết kiệm chi phí trong cùng 1 thị trường.

“Hãy tưởng tượng bạn muốn đính khuy cho 100 cái áo phông và chỉ cần mua ở một cửa hàng trên cùng một con phố vậy. Rõ ràng mọi người khó có thể rời bỏ hệ sinh thái cung ứng quá hoàn hảo này”, Chủ nhà máy Vicky Wu với hơn 60 nhân công tại Guangzhou cho biết.

Phó Tổng thống Mỹ Kamala Harris đã cố gắng thúc đẩy đầu tư sản xuất cho vùng Trung Mỹ để chống lại sự thống trị của Trung Quốc cũng như tạo thêm việc làm cho người dân. Lời kêu gọi này đã thu hút được hơn 4 tỷ USD cam kết đầu tư.

Tuy nhiên, những lời cam kết như của Columbia Sportswear Co với 200 triệu USD đơn hàng cho các nhà máy vùng Trung Mỹ cũng chỉ có thể thực hiện vào 5 năm tới và chủ yếu là các sản phẩm thời trang đơn giản như áo mặc đi câu (Fishing Shirt).

Theo CEO Peter Bragdon của Columbia, dù muốn hưởng ứng chính phủ Mỹ nhưng vùng Trung Mỹ lại thiếu sự đa dạng về loại vải, chỉ cùng nhiều nguyên liệu khác như ở Châu Á.

“Muốn phát triển sản xuất tại Trung Mỹ thì cần đến hàng chục năm chứ chẳng thể qua một đêm được đâu. Trung Quốc cũng đã phải tốn nhiều công sức, tiền bạc, thời gian để xây dựng nên chuỗi cung ứng như ngày nay đó”, CEO Bragdon nhận định.

Lời cuối

Việc dịch chuyển sản xuất của các doanh nghiệp cũng chưa chắc tránh khỏi được những bất ổn về kinh tế hay địa chính trị. Ví dụ như Haggar Clothing Co, hãng bán quần nam hàng đầu Mỹ, đã chuyển dịch 5% sản xuất của họ từ Châu Á sang kenya và Ethiopia vài năm trở lại đây.

Trớ trêu thay, nhà máy tại Kenya thì lại tốn quá lâu để kiếm nguyên liệu vải, còn ở Ethiopia thì mới mất ưu thế miễn thuế với Mỹ vào năm 2022. Hậu quả là Haggar quyết định đóng cửa cả 2 nhà máy để quay lại Châu Á.

Mặc dù Haggar chỉ sản xuất một phần nhỏ sản phẩm của mình ở Trung Quốc nhưng lại nhập đến 20% nguyên liệu từ thị trường này. Con số này đã giảm so với 60-70% cách đây 5 năm nhưng không thể giảm thấp hơn được nữa.

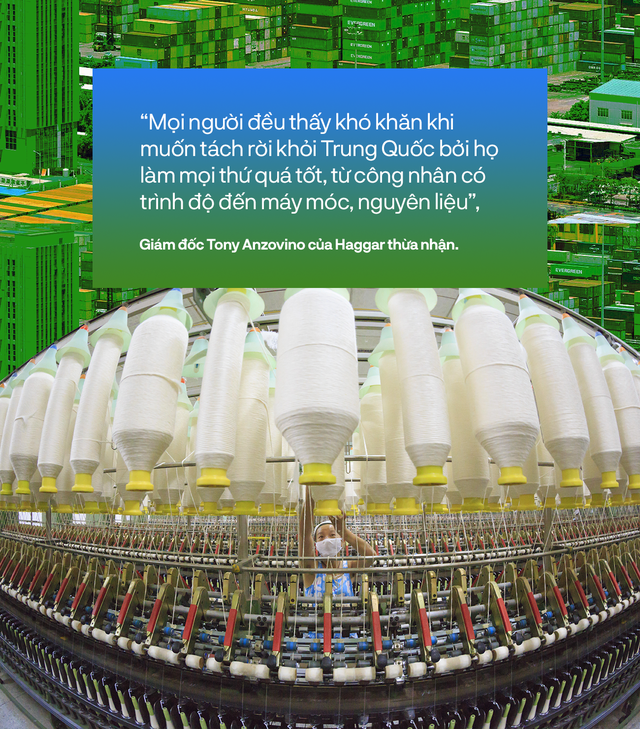

“Nguyên liệu vải Trung Quốc quá quan trọng với sản phẩm quần áo của Haggar. Quốc gia này vẫn là nguồn cung ứng hàng đầu nói về nguyên liệu vải vóc. Mọi người đều thấy khó khăn khi muốn tách rời khỏi Trung Quốc bởi họ làm mọi thứ quá tốt, từ công nhân có trình độ đến máy móc, nguyên liệu”, giám đốc Tony Anzovino của Haggar thừa nhận.

*Nguồn: Bloomberg