Xây dựng Hòa Bình công bố 2 nhà đầu tư nước ngoài sẽ rót tối đa 3.190 tỷ đồng mua cổ phiếu phát hành riêng lẻ

Tumaz and Tumaz Enterprises Ltd sẽ mua 100 triệu cổ phiếu và Primetech VN Development and Investment Joint Stock Company mua 120 triệu cổ phiếu của Xây dựng Hòa Bình, với giá từ 12.000-14.500 đồng/cổ phiếu, tương ứng số tiền từ 2.640-3.190 tỷ đồng.

CTCP Tập đoàn Xây dựng Hòa Bìnhvừa công bố Nghị quyết Hội đồng quản trị về việc triển khai phương án phát hành thêm cổ phiếu với những thay đổi so với phương án được thông qua tại Đại hội đồng cổ đông bất thường diễn ra vào ngày 17/10.

Theo kế hoạch ban đầu, Xây dựng Hòa Bình muốn phát hành tối đa 274 triệu cổ phiếu với giá tối thiểu 12.000 đồng/cp, bao gồm 220 triệu cổ phiếu chào bán riêng lẻ và 54 triệu cổ phiếu để hoán đổi nợ.

Tuy nhiên, theo phương án mới công bố, Hòa Bình dự kiến phát hành gần 252,5 triệu cổ phiếu , trong đó 220 triệu là chào bán riêng lẻ với giá tối thiểu là 12.000 đồng/cp, cao nhất là 14.500 đồng/cp cùng với 32,5 triệu cổ phiếu là phát hành riêng lẻ để hoán đổi nợ.

Thời gian thực hiện dự kiến trong quý 4/2023 - quý 1/2024.

Xây dựng Hòa Bình cho biết,, có hai nhà đầu tư nước ngoài dự kiến tham gia đợt chào bán lần này, bao gồm Tumaz and Tumaz Enterprises Ltd mua 100 triệu cổ phiếu và Primetech VN Development and Investment Joint Stock Company mua 120 triệu cổ phiếu, tương ứng tỷ lệ sở hữu sau chào bán là 18,99% và 22,79% vốn điều lệ.

Xây dựng Hòa Bình dự kiến thu về từ 2.640 tỷ đồng - 3.190 tỷ đồng, dùng để thanh toán các khoản nợ vay của công ty với các ngân hàng, trong đó hơn 1.754 tỷ đồng là trả gốc và lãi cho Ngân hàng BIDV, gần 998 tỷ đồng trả cho Ngân hàng VietinBank, 158 tỷ trả gốc và lãi cho Ngân hàng MSB, 136 tỷ trả cho NCB, 95 tỷ đồng trả cho VPBank và 48,6 tỷ đồng trả cho SeABank.

Liên quan đến việc giảm số lượng cổ phiếu phát hành riêng lẻ để hoán đối nợ từ 54 triệu cổ phiếu xuống 32,5 triệu cổ phiếu, Hòa Bình cho biết, vì một số lý do, tập đoàn đã thanh toán nợ cho một số chủ nợ, một số chủ nợ thay đổi ý định hoán đổi nợ... Do đó HĐQT quyết định điều chỉnh số lượng cổ phiếu phát hành để hoán đổi nợ căn cứ theo chấp thuận về nguyên tắc bằng văn bản của chủ nợ về việc hoán đổi nợ.

Các chủ nợ này đều không phải cổ đông của Hòa Bình và không có bất kỳ liên quan gì tới người nội bộ và đều là nhà đầu tư trong nước.

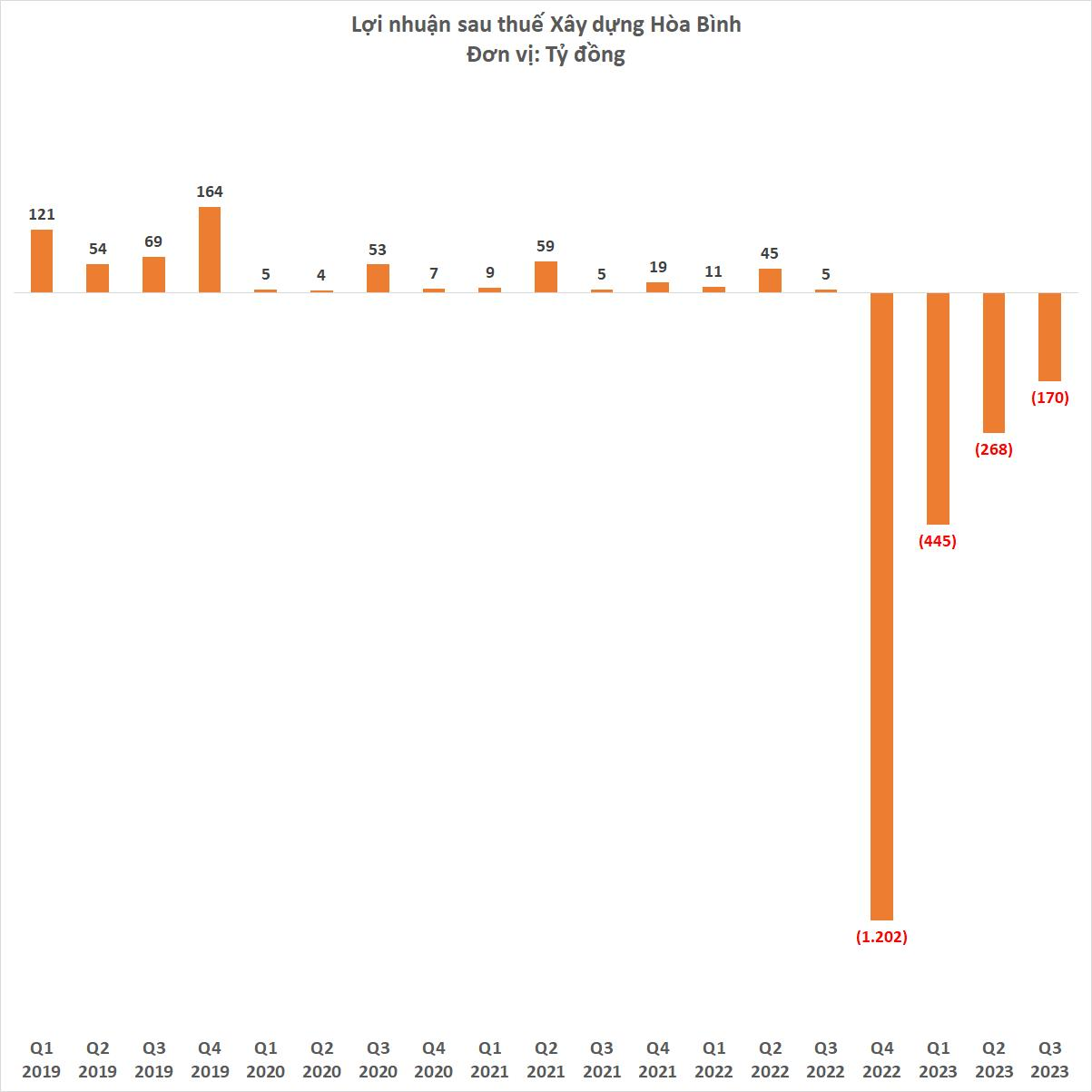

9 tháng năm 2023, Xây dựng Hòa Bình ghi nhận doanh thu thuần 5.356 tỷ đồng, giảm 51% và lỗ 884 tỷ đồng.

Tại thời điểm 30/9/2023, Xây dựng Hòa Bình lỗ lũy kế 2.980 tỷ đồng. Vốn chủ sở hữu của công ty chỉ còn 352 tỷ đồng trong khi nợ phải trả là 13.344 tỷ đồng.

Trên sàn chứng khoán hiện nay, cổ phiếu HBC có giá 7.100 đồng/cổ phiếu. Tuy nhiên, theo ông Lê Viết Hải, chủ tịch công ty, nếu tính đúng ra thì HBC có vốn 4.500 tỷ đồng, tương đương giá trị số sách hơn 15.000 đồng/cp. Đây là con số theo ông Hải đánh giá là sát với thực tế. Cộng thêm 6.500 đồng vốn vô hình thì giá cổ phiếu HBC phải hơn 21.500 đồng/cổ phiếu.