Điểm tên doanh nghiệp bất động sản ‘ôm’ nợ cao gấp 5 lần vốn chủ sở hữu

Thống kê sơ bộ trên các doanh nghiệp thuộc ngành bất động sản có vốn hóa lớn trên 1.000 tỷ đồng, tính đến hôm nay (28/3) cho thấy, một số doanh nghiệp đã có tỷ lệ nợ phải trả/vốn chủ sở hữu cao và gần chạm ngưỡng 5 lần.

![]()

Ngân hàng Nhà nước đang lấy ý kiến của tổ chức, cá nhân đối với Dự thảo Thông tư sửa đổi, bổ sung một số điều và ngưng hiệu lực thi hành khoản 11 Điều 4 Thông tư số 16/2021/TT-NHNN ngày 10/11/2021 quy định về việc tổ chức tín dụng mua, bán trái phiếu doanh nghiệp.

Một trong những nội dung đáng chú ý là dự thảo bổ sung quy định tổ chức tín dụng chỉ được mua trái phiếu doanh nghiệp có hệ số nợ phải trả (bao gồm cả khối lượng trái phiếu dự kiến phát hành) của doanh nghiệp phát hành không vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất tại thời điểm phát hành đã được kiểm toán tình hình sử dụng vốn chủ sở hữu của doanh nghiệp phát hành.

Quy định này sẽ hạn chế các đối tượng là tổ chức phát hành có đòn bẩy cao hơn 5 lần sẽ không được tổ chức tín dụng mua trái phiếu doanh nghiệp. Điều này sẽ góp phần hạn chế trường hợp các tổ chức phát hành gia tăng nợ xấu và không có đủ điều kiện để thanh toán gốc lãi trái phiếu đúng hạn, đảm bảo quyền lợi cho nhà đầu tư.

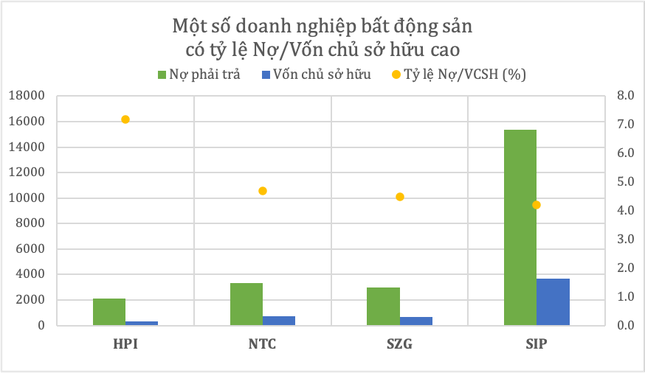

Thống kê sơ bộ trên các doanh nghiệp thuộc ngành bất động sản có vốn hóa lớn trên 1.000 tỷ đồng tính đến ngày 28/3, một số doanh nghiệp đã có tỷ lệ nợ phải trả/vốn chủ sở hữu cao và gần chạm ngưỡng 5 lần.

Cụ thể, Công ty CP Khu công nghiệp Hiệp Phước - một doanh nghiệp đang đăng ký giao dịch trên UPCoM, cổ phiếu HPI của doanh nghiệp này cũng đang trong diện hạn chế giao dịch với mức vốn hóa cao trên 2.000 tỷ đồng lại có nợ phải trả khá lớn.

Theo báo cáo tài chính đã kiểm toán năm 2022 của HPI, nợ phải trả của doanh nghiệp cuối năm 2022 ở mức 2.126 tỷ đồng trong khi Vốn chủ sở hữu chỉ khoảng 295 tỷ đồng. Như vậy, tỷ lệ nợ phải trả/ vốn chủ sở hữu của HPI đã hơn 7 lần.

Trên thực tế, kiểm toán cũng đã lưu ý đến tình hình tài chính của HPI khi nợ ngắn hạn đã vượt quá tài sản ngắn hạn do công ty trích trước giá vốn cho thuê đất đã phát triển cơ sở hạ tầng và chi phí hoàn thành dự án theo ngân sách đầu tư.

HPI hiện là công ty liên kết của Công ty TNHH MTV Phát triển Công nghiệp Tân Thuận. Ngoài ra, Công ty CP Đầu tư Xây dựng Tuấn Lộc cũng đang là cổ đông lớn tại HPI.

Ngoài HPI, trong những doanh nghiệp bất động sản niêm yết có vốn hóa trên nghìn tỷ còn xuất hiện một số gương mặt khác có đòn bẩy gần chạm ngưỡng 5 lần, như: Công ty CP Khu Công nghiệp Nam Tân Uyên (NTC) tỷ lệ 4,7 lần, Công ty CP Sonadezi Giang Điền (SZG) tỷ lệ 4,5 lần và Công ty CP Đầu tư Sài Gòn VRG (SIP) tỷ lệ 4,2 lần.

Những doanh nghiệp này đều có mức nợ phải trả cao hơn rất nhiều so với vốn chủ sở hữu. Trong đó, NTC có nợ phải trả tính đến cuối 2022 là 3.346 tỷ đồng, còn vốn chủ sở hữu là 714 tỷ đồng. Còn SZG có nợ phải trả là 3.005 tỷ đồng, trong khi vốn chủ sở hữu là 670 tỷ đồng…

Ngoài ra, cả NTC và SIP đều có thị giá cổ phiếu ở mức cao và có mối quan hệ chặt chẽ với nhau.

Hiện cổ phiếu NTC có thị giá ngày 28/03/2023 ở mức 112.000 đồng/cổ phiếu và SIP hiện đang giao dịch quanh mức 80.000 đồng/cổ phiếu. Tính đến cuối 2022, SIP đang sở hữu gần 20% vốn chủ sở hữu của NTC, ngược lại NTC cũng sở hữu hơn 8% SIP đồng thời có khoản đầu tư tài chính vào SIP với giá trị 91 tỷ đồng.

Tuy số lượng các doanh nghiệp bất động sản có đòn bẩy cao xấp xỉ 5 lần trên sàn chứng khoán không nhiều, song phần lớn các doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp lại chưa niêm yết và không có báo cáo tài chính công khai. Cũng do đó, nhiều nhà đầu tư chưa nắm được tình hình của doanh nghiệp là tổ chức phát hành.

Theo báo cáo trái phiếu doanh nghiệp tháng 2/2023 của FiinRatings, tính đến ngày 8/3/2023, số liệu cho thấy số lượng doanh nghiệp chậm thanh toán nghĩa vụ trái phiếu đã lên đến 67 doanh nghiệp, hầu hết doanh nghiệp đưa ra lãi suất nhằm đền bù cho nhà đầu tư, từ đó phản ánh lên mức lãi suất cao hơn của toàn thị trường.

Khả năng đáp ứng nghĩa vụ nợ cho các lô trái phiếu phụ thuộc vào phân kỳ đáo hạn sắp tới, khả năng huy động nguồn vốn khác của doanh nghiệp cũng như kỳ vọng vào dòng tiền từ hoạt động kinh doanh.

Đặc biệt, tính trên tổng giá trị trái phiếu doanh nghiệp phi tài chính đang lưu hành, tỷ lệ nợ xấu từ các lô trái phiếu được FiinRatings tính toán là 11,3%, riêng đối với các tổ chức phát hành là doanh nghiệp bất động sản, tỷ lệ này ở mức cao hơn là 18,7%.