Người Việt chi 1,4 tỷ USD mua đồ ăn online từ Grab, ShopeeFood, thị trường F&B Đông Nam Á nóng giãy vì các thương hiệu Trung Quốc ồ ạt đổ bộ

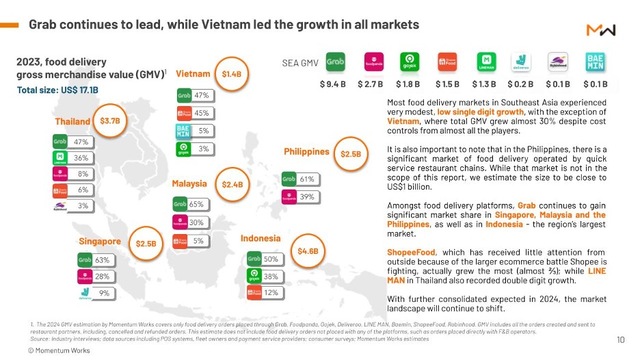

Trong khi tổng chi tiêu trên các nền tảng Food Delivery khu vực Đông Nam Á chỉ tăng trưởng khiêm tốn ở mức 5%, thị trường Food Delivery tại Việt Nam đã tăng vọt 27%, dẫn đầu tăng trưởng trong khu vực. Trong năm 2023, người Việt đã chi 1,4 tỷ USD mua đồ ăn trên các nền tảng Grab, ShopeeFood, Baemin, Gojek, theo Momentum Works.

Ảnh minh họa.

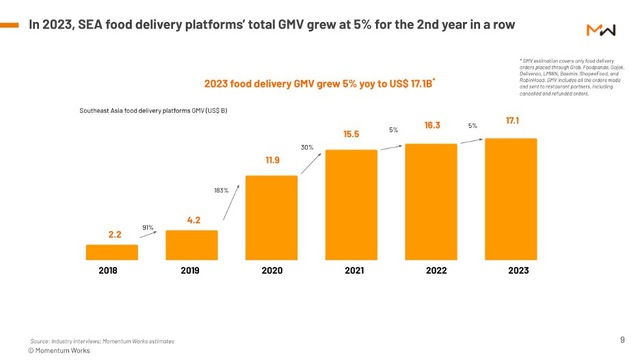

Tổng chi tiêu trên các nền tảng Food Delivery khu vực Đông Nam Á đạt mức 17,1 tỷ USD trong năm 2023, tăng trưởng 5% so với cùng kỳ, báo cáo Food Delivery của Momentum Works cho biết. Mức tăng trưởng này chủ yếu được thúc đẩy bởi thị trường giao đồ ăn nhỏ nhất khu vực, Việt Nam (+ 0,3 tỷ USD, tương đương 27% so với cùng kỳ), tiếp theo là Malaysia (+ 0,2 tỷ USD, tăng 9%).

Thái Lan và Indonesia đạt mức tăng trưởng một con số, trong khi GMV của Singapore vẫn y chang năm 2022.

Grab tiếp tục giữ ngôi vương, ShopeeFood bất ngờ tăng vọt GMV thêm 67%

Chịu áp lực liên tiếp trong việc phải đạt được lợi nhuận bền vững, hầu hết các công ty tiếp tục hạn chế trợ cấp cho các đơn hàng và áp dụng các chiến lược khác biệt để cạnh tranh. Tính đến cuối năm 2023, Grab chiếm 55% GMV (Gross Merchandise Value - Tổng giá trị giao dịch) giao đồ ăn trong khu vực, tiếp theo là Foodpanda với 15,8% và Gojek với 10,5%.

ShopeeFood, tưởng như mờ nhạt khi Shopee quá "máu chiến" trong cuộc chiến thương mại điện tử, bất ngờ tăng trưởng GMV tới 67%.

"Với mức hấp thụ F&B tăng mạnh, tỷ lệ thâm nhập dịch vụ giao đồ ăn thấp và cuộc hợp nhất vẫn đang diễn ra, có nhiều dư địa phát triển cho các nền tảng giao đồ ăn trong khu vực. Song song với việc tập trung vào năng lực cốt lõi, các công ty dẫn đầu cũng cần để mắt đến những thay đổi tiềm tàng của thị trường và những thách thức mới nổi", Jianggan Li - Founder kiêm CEO Momentum Works - cho biết.

5 xu hướng chính của ngành Food Delivery

Báo cáo của Momentum Works cũng đưa ra 5 xu hướng chính trong ngành. Cụ thể:

1. Các thương hiệu F&B premium phải đối mặt với nhiều thách thức

Chi tiêu F&B ở Đông Nam Á phục hồi qua mức trước đại dịch (125,2 tỷ USD vào năm 2023 so với 115,7 tỷ USD vào năm 2019). Tuy nhiên, nhiều thương hiệu cao cấp (đặc biệt là ở Singapore) nhận thấy năm nay khó khăn hơn năm 2022. Họ phải dùng đến các biện pháp cắt giảm chi phí trong bối cảnh bất ổn vĩ mô và lạm phát, điều này có thể làm tăng độ nhạy cảm về giá của những thực khách thuộc tầng lớp trung lưu.

2. Sự gia nhập ồ ạt của các thương hiệu F&B Trung Quốc

Ảnh minh họa.

Năm 2023 chứng kiến sự gia nhập và mở rộng nhanh chóng của các thương hiệu F&B Trung Quốc vào Đông Nam Á. Luckin Coffee mở 30 cửa hàng ở Singapore và Mixue mở gần 4000 cửa hàng trên khắp Đông Nam Á. Các thương hiệu thuộc nhiều chủng loại và quy mô của Trung Quốc cũng đã có mặt trong khu vực. Họ đã áp dụng bí quyết của mình vào việc vận hành cửa hàng, tiếp thị, vận hành người dùng và quản lý nhượng quyền thương mại. Xu hướng này được mong đợi nhiều hơn trong năm 2024.

3. Những công ty lớn đã đạt được lợi nhuận

Hầu hết các nền tảng chính đã đạt được hoặc đang trên đà đạt được mức hòa vốn EBITDA điều chỉnh, với mục tiêu đạt được dòng tiền tự do (Free cash flow) dương vào năm 2024. Tuy nhiên, với những gì nhìn từ Meituan và Uber, khả năng sinh lời có thể không phải là trạng thái cố định, các nền tảng cần liên tục cân bằng giữa tăng trưởng với lợi nhuận bền vững.

4. Các nền tảng khác biệt về chiến lược, tận dụng quảng cáo để mở rộng doanh thu

Những công ty giao đồ ăn lớn tiếp tục tận dụng các sản phẩm quảng cáo để thu hút nhiều khoản đầu tư hơn cho người bán. Các nền tảng đang mở rộng danh mục sản phẩm quảng cáo của mình để đáp ứng nhu cầu riêng biệt của nhiều thương hiệu khác nhau, bao gồm các chuỗi F&B lớn, các cửa hàng F&B nhỏ và các thương hiệu FMCG.

5. Cơ hội tăng trưởng user base và tối ưu hóa hoạt động trong khu vực

Lượng khách hàng có giao dịch hàng tháng của Grab - công ty hàng đầu Đông Nam Á - chỉ tương đương 5% trong tổng số 600 triệu dân số khu vực. Momentum Works cho rằng việc khai thác thêm dân số ở các thành phố lớn, mở rộng sang các thành phố nhỏ hơn và phục vụ khách du lịch có thể mang lại cơ hội tăng trưởng hơn nữa cho các nền tảng giao đồ ăn. Các nền tảng cũng có thể và nên liên tục tối ưu hóa hoạt động để giảm chi phí và tăng lợi nhuận.