Lãi trước thuế cả năm của MB được dự báo đạt gần 16.300 tỷ đồng

Kết quả kinh doanh quý IV của MB dự kiến tăng mạnh so với cùng kỳ nhờ NIM cải thiện mạnh. Điểm rơi tăng trưởng lợi nhuận năm 2022 sẽ bắt đầu từ quý II...

|

| Ngân hàng TMCP Quân Đội (MB - Mã: MBB) |

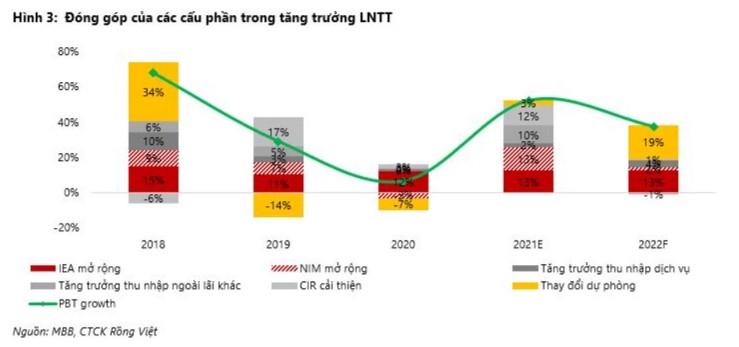

Theo báo cáo cập nhật Ngân hàng TMCP Quân Đội (MB - Mã: MBB), Chứng khoán Rồng Việt (VDSC) dự báo lợi nhuận trước thuế quý IV/2021 của MB có thể đạt 4.412 tỷ đồng, tăng 73% so với cùng kỳ. Lợi nhuận trước thuế cả năm 2021 dự báo đạt 16.297 tỷ đồng, tăng 52% so với cùng kỳ.

Trong năm 2022, các chuyên gia cho rằng lợi nhuận trước thuế của ngân hàng có thể đạt 22.443 tỷ đồng, tăng 38% so với cùng kỳ. Điểm rơi tăng trưởng lợi nhuận năm 2022 sẽ bắt đầu từ quý II.

Thu nhập lãi thuần cả năm dự báo tăng 20%; NIM có thể tăng nhẹ lên 5,53% (ước tính năm 2021 là 5,42%). Thu nhập từ dịch vụ dự báo tăng 33%. Trong đó, thu nhập từ thanh toán và thẻ được dẫn dắt bởi đầu tư vào trải nghiệm khách hàng cho cả nhóm doanh nghiệp vừa và nhỏ và khách hàng cá nhân.

Thu nhập từ phân phối bảo hiểm sẽ duy trì vai trò dẫn dắt thu nhập dịch vụ, dựa trên tiềm năng tăng trưởng dồi dào của thị trường bảo hiểm và lượng khách hàng lớn từ hệ sinh thái quân đội, VDSC nhận định.

Nhóm phân tích không kỳ vọng tăng trưởng trong thu nhập từ đầu tư chứng khoán và thu hồi nợ đã xóa từ nền cao đột biến trong năm 2021.

Đối với chi phí hoạt động, chiến lược 2022 - 2026 của MB đặt mục tiêu đưa ngân hàng trở thành công ty công nghệ, bắt đầu tăng tốc số hóa từ năm 2021 cả về quy trình nội bộ lẫn giao diện khách hàng.

Song, chiến lược này lại đòi hỏi các khoản đầu tư và chi phí lớn hàng năm, kéo theo CIR có thể có ít cơ hội cải thiện trong tương lai gần. Tăng tốc các khoản đầu tư cho chuyển đổi số trong khi thu nhập từ đầu tư chứng khoán và thu hồi nợ đã xóa giảm, sẽ khiến hệ số CIR khó giảm từ mức 35% năm 2021, theo ước tính của công ty chứng khoán.

Ngoài ra, áp lực lên nợ nhóm 2 và nợ cơ cấu sẽ được giải tỏa theo tiến trình phục hồi của nền kinh tế. Tỷ lệ chi phí tín dụng của ngân hàng dự báo giảm về 1,64% tổng dư nợ, so với 2,48% vào năm 2021. Chi phí dự phòng, theo đó, sẽ giảm 21% và đóng góp chính vào tăng trưởng lợi nhuận trước thuế.

Chi phí huy động vốn dự kiến sẽ tăng nhẹ, với tác động của các giấy tờ có giá lãi suất thấp sẽ giảm dần và lãi suất liên ngân hàng tăng dần về cuối năm theo nhu cầu thanh khoản toàn hệ thống.

|

Anh Khôi