Khai mở kho báu bô xít của Việt Nam: Đức Giang và Hòa Phát có cơ hội lớn nhất, hạn chế các “tay chơi” muốn bán quyền sở hữu mỏ sau khi nhận giấy phép?

Cả Hòa Phát và Đức Giang đều có kế hoạch xây dựng khu phức hợp bôxit-alumin-nhôm. Dù cùng công suất alumin 2 triệu tấn nhưng tổng vốn đầu tư dự kiến của Hòa Phát cao hơn của Đức Giang tới 75%.

Vào ngày 18/07/2023, Phó Thủ tướng Chính phủ Trần Hồng Hà đã ký quyết định phê duyệt Quy hoạch thăm dò, khai thác, chế biến và sử dụng các loại khoáng sản thời kỳ 2021 - 2030, tầm nhìn đến năm 2050.

Đức Giang và Hòa Phát hưởng lợi nhờ khả năng tài chính và kỹ thuật cao

Kế hoạch quy hoạch nhôm-boxit là lĩnh vực mà 2 doanh nghiệp niêm yết trên sàn bao gồm CTCP Hóa chất Đức Giang (DGC) và CTCP Tập đoàn Hòa Phát (HPG) đang quan tâm đầu tư dài hạn. Dù vậy, quy hoạch này cho phép các công ty tư nhân tham gia vào ngành nhôm-boxit nhưng không đề cập đến các nhà đầu tư tiềm năng. Thay vào đó chỉ có thông tin về các dự án hiện tại được liệt kê cho các nhà đầu tư.

Theo quy hoạch Bô xít giai đoạn 2021 – 2030, cả nước có 19 đề án thăm dò (trữ lượng 1.709 triệu tấn quặng nguyên khai), trong đó Đăk Nông có 7 đề án.

Với khâu khai thác, sẽ mở rộng mỏ Nhân Cơ, Tân Rai, đầu tư mới 8 – 10 mỏ.

Về chế biến, sẽ nâng công suất Nhà máy Alumin Nhân Cơ và Tân Rai lên 2 triệu tấn/năm, đầu tư mới 8 dự án với công suất tối thiểu 1 triệu tấn/năm.

Quy hoạch cũng đề cập việc hoàn thành thí điểm Nhà máy điện phân nhôm Đăk Nông (công suất 300.000 tấn nhôm thỏi/năm); Đầu tư mới các dự án nhôm kim loại tại Đăk Nông, Lâm Đồng, Bình Phước với tổng công suất 1,2 – 1,5 triệu tấn thỏi nhôm/năm.

Phê duyệt của Thủ tướng Chính phủ nêu rõ chủ đầu tư dự án khai thác boxit phải có năng lực chế biến boxit thành nhôm hoặc các sản phẩm hạ nguồn khác. Theo đánh giá của CTCK Vietcap, điều này hạn chế khả năng tham gia của các nhà khai thác đầu tư thuần túy – những bên muốn chuyển nhượng quyền sở hữu mỏ của công ty sau khi nhận được giấy phép khai thác.

Do đó, những công ty có khả năng tài chính và kỹ thuật cao như Đức Giang và Hòa Phát được hưởng lợi, tăng cơ hội được nhận giấy phép khai thác với chi phí thấp.

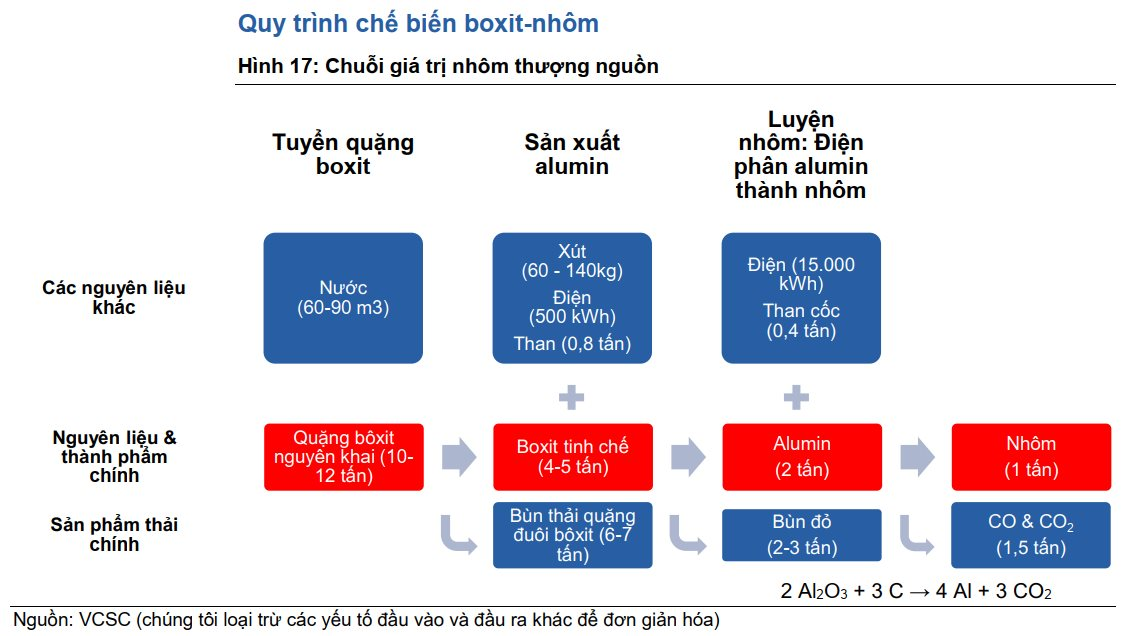

Chuỗi giá trị nhôm thượng nguồn bắt đầu từ khâu khai thác quặng bôxit, luyện bôxit thành alumin (Al2O3) và điện phân alumin thành nhôm. Trung bình 1 tấn quặng bôxit tuyển có thể tạo ra 0,4 tấn alumin, tiếp tục được chế biến thành 0,2 tấn nhôm.

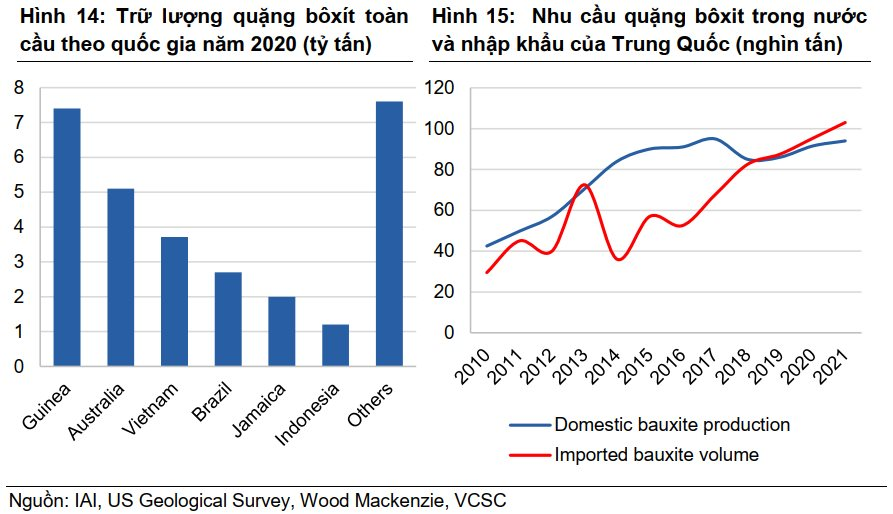

Theo Cơ quan Khảo sát Địa chất Mỹ, Việt Nam có trữ lượng quặng bôxít đạt 3,7 tỷ tấn, đứng thứ ba sau Guinea và Australia và chiếm 12% trữ lượng toàn cầu. Tuy nhiên, sản lượng bôxit và alumin của Việt Nam chỉ đóng góp 1% vào tổng sản lượng toàn cầu vào năm 2021 do không có đơn vị điện phân nhôm. Phần lớn trữ lượng bôxit của Việt Nam nằm trong hoặc gần khu vực Tây Nguyên, chủ yếu trải dài trên 3 tỉnh - Đắk Nông, Lâm Đồng và Bình Phước.

Công ty duy nhất đang hoạt động trong ngành là công ty con trực thuộc Tập đoàn Công nghiệp Than và Khoáng sản Việt Nam (Vinacomin).

Vietcap đánh giá, việc 5 công ty thuộc khu vực tư nhân (THACO, Hòa Phát, Đức Giang, Sovico, Việt Phương) xin gia nhập ngành, tương ứng công suất alumin của Việt Nam có khả năng tăng gấp 6 lần trong thập kỷ này.

Cùng công suất 2 triệu tấn, vì sao Hòa Phát dự kiến tổng vốn đầu tư lớn hơn nhiều Đức Giang?

Cả Hòa Phát và Đức Giang đều có kế hoạch xây dựng khu phức hợp bôxit-alumin-nhôm. Công suất alumin của mỗi nhà máy này sẽ là 2 triệu tấn. Dù cùng công suất nhưng tổng vốn đầu tư dự kiến của Hòa Phát cao hơn của Đức Giang tới 75%.

Đối với khu phức hợp của Đức Giang, công ty dự kiến chi tổng vốn đầu tư 2,4 tỷ USD. Vietcap ước tính giai đoạn đầu của dự án có thể cần 500 triệu USD, có thể được tài trợ mà không cần phát hành vốn cổ phần.

Trong khi đó, Hòa Phát có kế hoạch tổng vốn đầu tư là 4,2 tỷ USD. Sự chênh lệch này là do Hòa Phát còn dự định xây dựng dự án nhà ở và điện gió. Theo ban lãnh đạo, dự án bauxite-nhôm của Hòa Phát vẫn đang trong giai đoạn lên kế hoạch ban đầu và có thể mất ít nhất 3-4 năm để hoàn thiện các chi tiết.

Tại Việt Nam, bôxit được khai thác từ các mỏ lộ thiên không sâu, có chi phí khai thác tương đối thấp. Giá alumin trung bình trong 10 năm qua của Trung Quốc là 400 USD/tấn, và tổng chi phí vận hành của Vinacomin là khoảng 300 USD/tấn khi hoạt động hết công suất như hiện tại.

Với mức giá và hiệu suất hoạt động này, Vietcap ước tính rằng Hòa Phát và Đức Giang có thể tạo ra biên lợi nhuận ròng và tỷ suất sinh lời trên vốn đầu tư (ROIC) alumin là 20%. Ngoài ra, Vietcap kỳ vọng rằng các công ty tư nhân có năng lực có thể dần tiết kiệm chi phí hơn so với Tập đoàn quốc doanh Vinacomin.

Tuy nhiên, nếu có các quy trình đấu thầu mỏ dành cho cho các công ty tư nhân, thì tổng chi phí sẽ tăng thêm.

Tự khai thác mỏ bôxit là điều kiện tiên quyết để có một dự án alumin hiệu quả về chi phí, theo Đức Giang. Ban lãnh đạo của Đức Giang cho biết công ty sẽ chỉ triển khai dự án alumin nếu nó có thể tự khai thác bôxit.

Trong khi tổng chi phí vận hành bôxit trung bình toàn cầu là 20 USD/tấn (theo Wood Mackenzie), giá thị trường toàn cầu là trên 50 USD/tấn. Tuy nhiên, hiệu quả chi phí của các công ty tiềm năng tại Việt Nam trong khu vực tư nhân cũng sẽ phụ thuộc vào việc có đấu thầu để xin quyền khai thác mỏ từ Nhà nước hay không, và thuế tài nguyên bôxit có được tăng lên hay không.